賃貸併用住宅を新築する以外にも中古の戸建てを購入し賃貸併用住宅へリノベする方法もあります。今回は税金面で様々なメリットのある賃貸併用住宅の節税方法についてご紹介します。

1.賃貸併用住宅の「所得税」

所得税に関して以下の3点

- 賃貸部分における不動産所得と計算方法

- 賃貸部分は損益通算による税金対策

- 自宅部分は住宅ローン控除による税金対策

1-1.賃貸部分における不動産所得と計算方法

賃貸併用住宅では、賃貸部分に不動産所得が生じると、「所得税」等の税金が生じます。

不動産所得とは、個人が賃貸経営を行ったときに得られる所得のことです。

不動産所得とは利益のことであり、以下の式で求められます。

不動産所得 = 収入金額 - 必要経費

必要経費になるものは、以下のような費目が挙げられます。

- 公租公課(固定資産税、都市計画税、不動産取得税、登録免許税、印紙税)

- 損害保険料(火災保険、地震保険)

- 修繕費(クロスの張り替え等の軽微な修繕)

- 管理委託料(管理会社に管理を委託している場合)

- 入居者募集のために不動産会社等に支払う仲介手数料

- ローン保証料

- 借入金利子

- 減価償却費

- 賃貸経営に必要な通信費・交通費・接待交際費・新聞図書費・消耗品費等

賃貸併用住宅は、自宅部分と賃貸部分が1つの建物になっているため、一括で支払っている経費に関しては案分が必要です。

固定資産税や火災保険料、ローン保証料、借入金利子、減価償却費の対象となる建築費等は賃貸部分のものが対象となります。賃貸部分の経費を出すには、賃貸部分の面積比率を乗じて求めることが一般的です。

賃貸部分の面積比率は以下のようにして求めます。

賃貸面積比率 = 賃貸部分面積 ÷ (自宅部分面積 + 賃貸部分面積)

例えば、自宅部分面積比率が60%、賃貸部分面積比率が40%の場合、年間の固定資産税が30万円だとしたら、12万円(=30万円×40%)が不動産所得の経費となります。

1-2.賃貸部分は損益通算による税金対策

不動産所得は、赤字が発生した場合、他の給与所得等と合算することで所得税を節税することが可能です。

マイナスの所得を他のプラスの所得と合算する手続きのことを「損益通算」と呼びます。

個人の所得は、給与所得や不動産所得、事業所得、雑所得、譲渡所得、山林所得、退職所得、利子所得、配当所得、一時所得と呼ばれる10種類の所得に分類されます。

このうち、損益通算できる所得は「不動産所得」、「事業所得」、「譲渡所得」、「山林所得」の4つだけです。

通常、給与所得しか得ていないサラリーマンは、損益通算をすることができませんので、不動産所得を生み出せる賃貸併用住宅は一般的な住宅を建てるよりも所得税を節税しやすいといえます。損益通算を行うには、確定申告の手続きが必要です。給与所得者の場合、会社が支払っている給与を前提に税金が計算されて源泉徴収されているため、損益通算によって所得が小さくなれば源泉徴収税の一部の還付を受けることができます。

賃貸併用住宅では、例えば外壁塗装を行った年等で不動産所得の赤字が発生する可能性があります。不動産所得が赤字になれば、損益通算を行って所得税の節税に役立てることをおすすめします。

1-3.自宅部分は住宅ローン控除による税金対策

賃貸併用住宅は、一定の要件を満たすと自宅部分で住宅ローン控除を利用することもできます。

住宅ローン控除とは、年末の住宅ローン残高に一定率を乗じた額を所得税から控除できる制度です。

住宅ローン控除の対象となる住宅ローン残高は、全体の借入金残高に自宅面積比率を乗じたものが対象となります。

自宅面積比率 = 自宅部分面積 ÷ (自宅部分面積 + 賃貸部分面積)

住宅ローン控除の対象となる年末借入金残高 = 全体の借入金残高 × 自宅面積比率

住宅ローン控除を利用するには、原則として自宅部分が主に以下の要件を満たすことが必要です。

- 床面積が原則50平米以上であること。

- 居住用と居住用以外の部分があるときは、床面積の2分の1以上が居住用であること。

2.賃貸併用住宅の「相続税」

「相続税」について以下の3点

- 賃貸併用住宅の相続税評価額

- 小規模住宅等の特例による税金対策

- サブリースによる税金対策

2-1.賃貸併用住宅の相続税評価額

賃貸併用住宅の相続税評価額は、自宅部分の相続税評価額と賃貸部分の相続税評価額に分かれます。

自宅部分の相続税評価額は以下の通りです。

【自宅部分の相続税評価額】

建物の評価額 = 建物の固定資産税評価額 × 自宅面積比率

土地の評価額 = 自用地としての価額(相続税路線価に基づき求めたもの) × 自宅面積比率

自宅部分は、全体の評価額のうち、自宅面積比率を乗じて求める点がポイントとなります。

また、賃貸部分の相続税評価額は以下の通りです。

【賃貸部分の相続税評価額】

建物の評価額 = 建物の固定資産税評価額 × (1 - 借家権割合 × 賃貸割合) × 賃貸面積比率

土地の評価額 = 自用地としての価額 × (1 - 借地権割合 × 借家権割合 × 賃貸割合) × 賃貸面積比率

賃貸部分も全体の評価額に賃貸面積割合を乗じます。

借家権割合とは、全国一律で30%です。

借地権割合とは、相続税路線価図に記載された30~90%の範囲で定められた数値を用います。

賃貸割合とは相続時における入居率のことです。

賃貸部分は、借家権割合や借地権割合によって減額される部分があるため、自宅部分よりも相続税評価額が安くなります。

2-2.小規模宅地等の特例による税金対策

小規模宅地等の特例とは、相続財産のうち、一定の敷地について限度面積までの部分について80%または50%減額するという制度です。

小規模宅地等の特例が適用される土地の区分と減額割合、限度面積は下表のように定められています。

| 区分 | 具体例 | 減額割合 | 限度面積 |

|---|---|---|---|

| 特定居住用宅地等 | 自宅部分の土地 | 80% | 330平米 |

| 貸付事業用宅地等 | 賃貸部分の土地 | 50% | 200平米 |

小規模宅地の特例は適用要件が厳しいですが、要件を満たせば賃貸併用住宅の自宅部分と賃貸部分の土地で、それぞれ小規模宅地等の特例を利用できる可能性があります。適用要件については、まずは国税庁のホームページをご自身でご確認いただき、実際に建築する際にはハウスメーカーにもご相談になってみてください。

2-3.サブリースによる税金対策

賃貸部分の相続税評価額の計算式の中には、「賃貸割合」というものがありました。賃貸割合は相続時の入居率のことであり、相続税評価額は入居率が100%のときが最も低くなるという仕組みです。管理方式でサブリースを選択しておくと、所有者は建物全体を貸していることになるため、仮に転貸部分で空室が発生していたとしても賃貸割合は100%とみなされます。サブリースとは転貸による管理方式のことです。

相続税評価額が下がれば相続税の節税になるため、サブリースは相続税の節税対策となります。

3.賃貸併用住宅の「固定資産税」

「固定資産税」について、以下の3点

- 土地の固定資産税

- 土地の面積が200平米超なら自然と税金対策になる

- 建物の固定資産税の税金対策

3-1.土地の固定資産税

固定資産税は、毎年1月1日における不動産の所有者に対して課税される市町村税(東京23区は都税)です。都市計画区域内の市街化区域に不動産を持っている人には、都市計画税も課税されます。

固定資産税と都市計画税の計算方法は以下の通りです。

固定資産税 = 課税標準額 × 1.4%

都市計画税 = 課税標準額 × 0.3%(制限税率※)

※都市計画税の税率は市区町村によって異なる場合があります。

課税標準額とは、税率を直接乗じて税金が計算できる額のことです。土地の課税標準額は、固定資産税評価額とは異なることが一般的となっています。宅地の更地の場合、課税標準額は負担調整と呼ばれる措置により固定資産税評価額の70%程度に調整されていることが多いです。

【宅地(更地)の課税標準額】

宅地の課税標準額 = 土地の固定資産税評価額 × 70%

一方で、土地の固定資産税は住宅を建てると「土地」の固定資産税が安くなるという住宅用地の特例が存在します。一定の要件を満たす住宅の土地では、課税標準額は以下のような計算ルールがあります。

| 区分 | 固定資産税 | 都市計画税 | |

|---|---|---|---|

| 小規模住宅用地 | 住宅の敷地で住宅1戸につき200平米までの部分 | 価格×1/6 | 価格×1/3※ |

| 一般住宅用地 | 住宅の敷地で住宅1戸につき200平米を超え、 家屋の床面積の10倍までの部分 | 価格×1/3 | 価格×2/3 |

※東京23区の小規模住宅用地における都市計画税では、さらに2分の1が乗じられます。

住宅用地の課税標準額の求め方は以下の通りです。

小規模住宅用地の固定資産税の課税標準額 = 固定資産税評価額 × 1/6

小規模住宅用地の都市計画税の課税標準額 = 固定資産税評価額 × 1/3

一般住宅用地の固定資産税の課税標準額 = 固定資産税評価額 × 1/3

一般住宅用地の都市計画税の課税標準額 = 固定資産税評価額 × 2/3

例えば、敷地全体が小規模住宅用地であれば、課税標準額は「固定資産税評価額の6分の1」となります。更地の固定資産税の課税標準額は「固定資産税評価額の70%」でしたので、更地にするよりも住宅を建てた方が土地の固定資産税は安くなるということです。

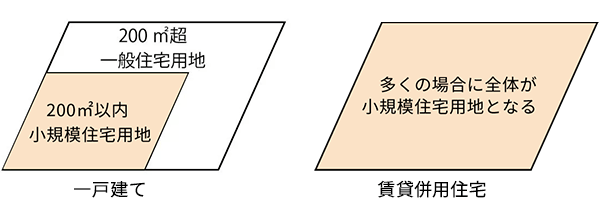

3-2.土地の面積が200平米超なら自然と税金対策になる

土地の面積が200平米超の場合、一般の住宅を建てるよりも賃貸併用住宅を建てた方が土地の固定資産税は安くなります。

200平米超の土地で一戸建てを建てる場合、200平米以内の土地が小規模住宅用地となり、200平米を超える部分が一般住宅用地となります。課税標準額は、小規模住宅用地は固定資産税評価額の6分の1ですが、一般住宅用地は固定資産税評価額の3分の1でした。よって、固定資産税は小規模住宅用地よりも一般住宅用地の方が高くなります。つまり、200平米を超える土地で一戸建てを建ててしまうと、一般住宅用地の部分が発生するため土地の固定資産税が高くなるということです。一方で、小規模住宅用地は「住宅1戸につき200平米までの部分」に適用されることから、複数戸からなる賃貸併用住宅を建てると小規模住宅用地が適用される面積が広がることになります。小規模住宅用地が適用される面積は、「戸数×200平米」となるため、多くの場合、敷地全体が小規模住宅用地となるのです。よって、200平米を超える土地の場合には、一般の住宅を建てるよりも賃貸併用住宅を建てた方が土地の固定資産税は安くなります。

3-3.建物の固定資産税の税金対策

建物の固定資産税は、一定の要件を満たすと住宅として使用する120平米までの部分について、新築から3年間(地上階数3以上の中高層耐火建築物については5年間)は建物の固定資産税が2分の1になるという制度があります。(新築住宅の軽減措置)新築住宅の軽減措置を受けるには、賃貸部分については1部屋あたりの床面積が40平米以上240平米以下であることが要件となります。また、自宅部分は50平米以上240平米以下であることが必要です。

4.収益性と節税効果の高い賃貸併用住宅を建てる

賃貸併用住宅を建てたり中古戸建を賃貸併用住宅フルリノベを考えたりする上で、誰もが「収益性と節税効果が高く、コストパフォーマンスの良いものを建てたい」と考えます。

どの建築会社が賃貸併用住宅に対応できるのか、自分で調べるのはかなり手間がかかります。

会社によっては狭小地や変形地など、一定の条件に触れてしまうと対応できないケースがあり、せっかく提案を打診しても断られてしまうこともあります。大家さん生活.comでは、賃貸併用住宅を得意とする建築会社・地域で賃貸集客に強い不動産会社・賃貸併用住宅でも家賃保証対応会社・不動産節税や家賃収入に強い税理士など賃貸併用住宅を建てたいお客様・中古戸建てを賃貸併用住宅へリノベしたいお客様のご要望に合わせて無料ご相談会やご紹介も随時行っております。どうしようか悩んだら、まずは大家さん生活.comまでお気軽にご相談ください。